- 相続税申告時の土地は、原則「路線価方式」で評価すること

- 例外的に「売却価格」で評価できる場合もあること

相続税申告の際、土地については基本的に路線価方式を使って評価します。

ただし例外的に、売却価格で評価できる場合もあります。

この記事では、それぞれどのような評価なのか、またどういうときに売却価格で評価できるのかについて解説していきます。

1.路線価と売却価格の違い|実際はいずれの評価でも相続税申告OK

相続税の申告において、土地は「路線価」を基にして評価をすると認識されている人は多いと思います。

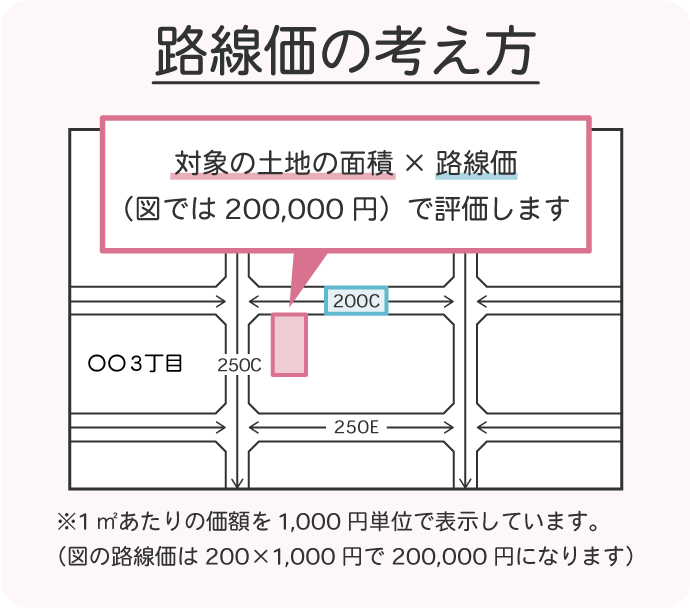

そもそも路線価とは、簡単に言うと「国税庁が定める土地の価格(評価額)」のことです。

相続税や贈与税を計算するときの土地の評価として使われています。

毎年1月1日を評価時点として、1㎡あたりの面積価格を調査し、公表しています。

その年の路線価は、7月1日に国税庁HP(路線価図・評価倍率表)にて公開されています。

(平成27年~令和3年)

※路線価が設定されていない地域では、その地区の評価倍率を基に計算します。

ですが実際、相続税の申告における財産の評価は「時価」によるとされています。

時価とは市場価格、つまり実際に売買される価格のことです。

(厳密に言うと、相続時において各財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいいます。)

とはいえ、土地の時価を自身で把握するのはかなり大変なものです。

そこで国税局では、相続税等の申告の便宜上、また課税の公平性を担保するために、土地等の評価額の基準となる「路線価」を定めています。

(路線価は、時価の80%程度をめどに評価されます)

これが、土地の場合は原則として路線価で評価することになる理由です。

しかし、国税庁が定めるこの路線価も、万能な評価方法というわけではありません。

路線価方式での評価額が高く、実際の売却価格(時価)のほうが低いような場合も散見されます。

そのような場合を考慮して、

- 実際の売却価格を時価と考えて申告すること

- 不動産鑑定士による鑑定評価額などに基づき評価すること

も認められているのです。

2.どんなときに売却価格が有利?(路線価評価>売却価格)

では、基本的な路線価ではなく、売却価格(時価)で評価する場合はどのような場合でしょうか。

それは例えば、路線価による評価額より、売却価格が低い場合です。

土地(不動産)のある場所が田舎で、周辺の(不動産)取引事例から考えても、路線価方式による評価額ではとうてい売却できない場合もあり得ます。

もちろん路線価にも、都会と地方の評価差は反映されていますが、実際の市場流通性という面で考えると、とてもその違いをカバーできているとはいえない場所、地域、不動産もあると考えられます。

このように、「便宜上取り入れられた路線価による評価」と、「実際の売却価格」が乖離している状況には、売却価格を使って評価し、申告することが有利です。

一方、売却価格が高くても、路線価方式により評価することは可能になります。

路線価方式による評価は、財産評価基本通達によって定められている評価であり、課税の不公平をなくすために国税当局が一律に定めている(認めている)評価方法であるためです。

そのため、売却価格が高い場合であっても、路線価方式により評価することは可能なのです。

路線価方式 > 売却価格 = (路線価評価のほうが高い)売却価格でOK

路線価方式 <売却価格 = (売却価格のほうが高い) 路線価方式でOK

原則は路線価方式による評価額、その例外として売買価格で評価するということを覚えておきましょう。

3.不動産を売却価格で評価する際の注意点

ここまでご紹介してきたように、相続における土地評価において、売却価格でも申告可能ということであれば、「安い金額で親族に売却して、相続税の税額を下げよう!」といったことを思いつく人もいるかもしれません。

しかし当然ながら、これは認められません。

(第三者間取引でないため「時価」として認められないため)

相続税申告時に、土地を売却してその売却価格を採用するためには、次の①~④に注意する必要があります。

- 相続開始時から売却時期までの期間が長い場合

- 売却先が親族などの特別の関係にある者である場合

- 売り急ぎ等により相当の値引きを受けている場合

- 売却価格が周辺の取引事例に比して明らかに低い場合

これらに該当する場合、その売却価格に恣意性介入(自身の思いが多分に入っている)の可能性があるため、売却価格を時価として評価することは認められません。

くれぐれもご注意ください。

また相続税の申告書には、不動産の売買契約書を添付する必要があります!

4.まとめ

相続で土地を取得した場合、相続税の申告時は基本的に「路線価方式による評価額」を用います。

これは、国税庁が毎年定める便宜上の基準であり、時価に代わるものですが、実際の売却価格のほうが低い(つまり路線価による評価額が高い)場合は、実際の売却価格を使って申告することが認められる場合があります。

ただし、売却価格とは市場価格であり、親族間等で売却したとしても成立しません。

一方、売却価格が高くても、路線価による評価額で相続税申告することは問題ありません。

(本来、路線価による評価が基本であるため)

相続税の申告において、様々な相続財産を正確に計算することは、専門知識も必要となり大変難しいことです。

当センターには相続税申告に強い税理士が在籍していますので、お困りの際はお気軽にお問い合わせください。