相続税申告が必要な方

特例等を活用すれば、今からでも納税額を低くできるかもしれません!

遺産相続手続きを全て代行!相続税申告、凍結した銀行口座の解除、不動産や自動車の名義変更などあらゆる手続きを代行します!全国対応

「詳しく調べたわけではないが、相続税申告なんて自分には関係のないことだ」とお考えの方、それは正解かもしれません。年間に発生する遺産相続のうち、約92%は相続税申告が不要なケースだというデータが国税庁により公表されています。つまり、100件のうち約92件は相続税申告が不要な遺産相続なのです。

出典:国税庁のホームページ「平成30年分の相続税の申告実績の概要」

しかしこの数字、実は「申告が必要なのに申告していない人」も含まれています。「申告が必要なのに申告をしていない?それってただの申告漏れでしょ?」と思われるかもしれませんが、申告の必要がないと思い込んでおられるケースも多く、相続税の申告と納税について大きな勘違いをしておられる方が非常に多いことがわかってきました。相続税について考える時は、「申告」と「納税(納付)」を別々に分けて考えなければならないのです。パターンは3つです。

①申告義務:あり 納税:あり

②申告義務:なし 納税:なし

③申告義務:あり 納税:なし

この③のパターンが一番漏れやすく、危険です。③の場合、相続税はかかりません、0円です。でもそれは、適正に申告をして初めて納税が0円になるのです。なかなか伝わりにくいことかもしれませんので、それぞれのパターンにわけて詳しくご説明させていただきます。

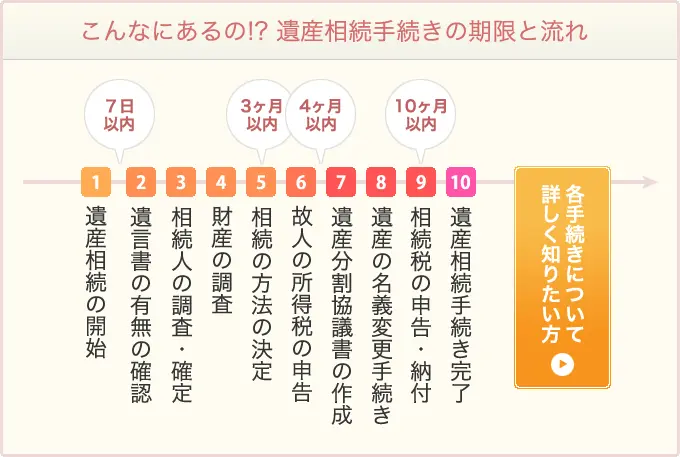

また、相続税申告が不要な遺産相続なら何も手続きをしなくてもよいのかというと、全くそういうわけではありません。相続税申告は数ある遺産相続手続きの中の一つであり、それ以外にも大変煩雑で頭を悩ませる手続きが本当にたくさんあります。具体的な手続きの内容はそれぞれのページでご紹介しておりますので、ここではどういった手続きが必要なのかを簡単にお伝えさせていただきます。

目次【本ページの内容】

ご存知の方も多いと思いますが、「遺産総額」が「基礎控除額」を超えた場合です。相続税申告の要否を検討する場合はまずこの式ですね。

全ての遺産相続において、「基礎控除」が適用されます。その金額は下記の計算式で簡単に算出することができます。

具体的な数字でお伝えしますと、例えばお父様がお亡くなりになられ、法定相続人が配偶者(お母様)と子ども2人だった場合、

(例)基礎控除額=3,000万円+(3人×600万円)=4,800万円

となります。3,000万円という金額は固定、後は法定相続人が何人いるかで変わります。法定相続人は子ども、両親、兄弟姉妹、甥姪などいろいろなケースがありますが、人によって金額が変わるわけではなく、一人あたり600万円と決まっています。この計算式によって算出された基礎控除額を遺産総額が上回った場合に「申告義務あり」ということになります。

では「遺産総額」はどうやって計算するのでしょうか?一言で「遺産総額」と言っても、果たして何が「遺産」に該当するのかが重要です。預金や不動産は想像しやすいと思いますが、それ以外についてもたくさんの「遺産」が存在します。例えば株式、有価証券、生命保険、ゴルフ会員権もそうですし、火災保険、電話加入権、自宅内の家財、現金、役所からの還付金なども相続財産として適正に評価・計算をしなければなりません。ちなみに不動産についてはその評価の方法で悩まれるところですが、相続税の申告においては原則として財産評価基本通達に定められている「路線価方式」という計算方法を用いて算出します。

遺産総額の詳しい計算については「相続税申告が必要かわからない方、一度計算してみましょう!」のページでも詳しく解説しています。ぜひ一度ご覧ください。

これら遺産と基礎控除額を比較し、基礎控除額を遺産総額が超えるようであれば、相続税の申告をする必要があります。

相続税の計算においては、各相続人の状況や立場などによって様々な特例が定められています。その特例を使うことによって納税が0円になるというケースもありますが、特例を使うためには申告をすることが条件となります。期限内の申告を怠ると特例が使えなくなり、申告をしてこその特例の適用、納税0円ですので、必ず期限内に申告をしなければなりません。しかし、この特例をご自身の計算の中で勝手に適用してしまい、「特例を使えば自分は納税しなくてよいので申告義務はないな」と思われる方が非常に多いのが実際のところです。

よく勘違いされる特例を以下に挙げますので、これら特例の適用をお考えの方は必ず相続税申告が必要だということを忘れず、相続税申告が必要な方のページをご覧ください。

「小規模」な「宅地」の「評価」を「減額」しても良いという特例です。面積がどれぐらいか、誰がその土地を相続するのか、土地の地目などいろいろな要件がありますが、その要件を満たしたときには土地の評価を最大80%減額することが可能です。

80%ってすごいと思いませんか?仮に1,000万円の宅地であれば200万円(800万円ダウン)、5,000万円であれば1,000万円(4,000万円ダウン!)、1億円であれば2,000万円(8,000万円ダウン!!)で評価、計算することができます。

この特例を使った結果、遺産総額が基礎控除の範囲内に納まったという場合は、相続税の申告義務あり、相続税の納税はなしということになります。

夫を亡くした妻、妻を亡くした夫にとっての相続は今後の生活にも大きく影響しますので、そこに対してはできるだけ課税せず、相続税を大きく減額しましょうという特例です。具体的にはちょっと想像できないような金額かもしれませんが、配偶者が相続する財産のうち、1億6,000万円までについては課税されません。

例えば配偶者が実際に相続する金額が1億円、子どもが3,000万円とした場合、当然このご家族は「相続税の申告義務あり」ですが、配偶者が相続するのは1億6,000万円未満なので納税なし、子どもはその3,000万円に対して算出した相続税を納めなければなりません。

尚、中にはもっともっとたくさんの財産をお持ちの方もおられます。そういった方には1億6,000万円の枠では焼け石に水なんていうことも考えられます。仮に財産が10億円あり、相続人が配偶者と子ども1人だった場合、配偶者の法定相続割合は2分の1ですので5億円を相続する権利があります。このとき、この「配偶者の税額軽減」は固定の1億6,000万円ではなく、法定相続割合で算出した5億円まで税金がかからないことになります。配偶者にとっては非常に大きなメリット、特例ですね。

この特例を使う場合は相続税の申告が必須です。「自分は配偶者だから相続税なんてかからないはず」という思い込みではなく、きちんと計算し、しっかり適切に申告することをお忘れなく。万が一忘れてしまうと取り返しのつかないような納税をすることになるかもしれません…

「相続税の申告をしなくてもいい」という方の多くはこのケースだと思われます。平成27年1月1日以降に発生した相続から基礎控除額が引き下げになりましたが、そうは言ってもやはり全ての相続に対して相続税が課税されるということではありませんので、財産総額が基礎控除額以下であれば納税なし、申告義務もありません。

前述の「遺産総額」が「基礎控除額」を超えた場合でも基礎控除額の計算についてはお伝えしましたが、改めてお伝えしておきますと、

で算出することが可能です。基礎控除額が3,600万円であれば遺産総額が3,600万円「以下」、基礎控除額が4,200万円であれば遺産総額が4,200万円「以下」で相続税がかからず、申告も不要となります。

ここで一点、「以下」と強調しましたが、基礎控除額と遺産総額が全くの同額であった場合も相続税の申告は不要となります。ただ、この場合はそもそもの遺産総額の計算・評価が間違っていたり勘違いして計算している可能性もありますので、もし同額になった場合、もしくはかなり近しい金額になった場合は、必ず相続税に強い税理士にご相談されることをお勧めいたします。計算を誤っていて「申告義務があるのに申告していなかった場合」はもちろん申告漏れになりますし、しっかり計算することで基礎控除額「未満」になることがわかればそれだけで安心できると思います。

相続税は、相続や遺贈(遺言書によって財産を譲り受けること)によって遺産を受け取ったとき、その一部を税金として納めるものです。ということは、そもそも受け取る財産がない場合は相続税の納付は不要であり、相続税の申告も不要ということになります。ただ、何も相続しなかった場合でも法定相続人であることに変わりありませんので、相続税申告書に0円を記載し、署名押印してももちろん結構ですが、特にそれも必須ではありません。

ここで一つ勘違いされがちなのは、一切何も相続しない人はその相続に関して全く何もしなくても良いのかというと、そういうことではありません。その人が何も相続しないということを証明するため、家庭裁判所での相続放棄、もしくは遺産分割協議書に何も相続しない旨を記載し、署名押印と印鑑証明書の提出が必要になります。もしこれが必要なければ、他の相続人が勝手に受取りナシで申告をしてしまうこともできますよね。

いわゆる遺産の中でも、特にご遺族の今後の生活を考えて支払われるものがあります。それは、生命保険に加入していた場合の「死亡保険金」と、まだお勤めの方がお亡くなりになられた場合に勤務先から支払われる「死亡退職金」です。これらについてはその全てを相続財産として計算するのではなく、一定金額を財産に含めず計算することができますので、総額で計算すれば基礎控除額を超えるが、非課税枠をふまえて計算すれば基礎控除額を超えないという場合には、相続税申告の義務がないということになります。

以下、それぞれについてもう少し詳しくご説明しておきます。

まず、死亡保険金とはそもそもどういったものかというと、被相続人(お亡くなりになられた方)の死亡をきっかけ(保険事故)とし、指定された受取人に対して支払われる保険金です。

生命保険にはいろいろな種類があり、死亡保険金以外にも入院給付金、特約疾病給付金などたくさんありますが、この非課税枠を使えるのは原則として死亡保険金だけです。それはすでにお伝えしました通り、死亡保険金は死亡をきっかけに受取人に対して支払われるものですので、そもそも本人(お亡くなりになられた人)への支払いを予定しておらず、本人が指定した特定の人に対して支払うという側面があるからです。

ではその具体的な非課税の金額ですが、

死亡保険金の非課税枠=500万円×法定相続人の数

と定められています。この計算式を見て「簡単!」と思われるかもしれませんが、実際のケースで考えていただくとすごく悩むところがたくさんあると思います。少しご紹介しますね。

・一人が全額受け取る場合

例えば死亡保険金が1,000万円、受取人は配偶者一人(全額)、法定相続人は配偶者と子どもの計2名だった場合、この1,000万円は全額が非課税でしょうか?それとも受取人が配偶者一人なので1人分の500万円だけが非課税(残り500万円には課税)でしょうか?

↓

答えは「全額が非課税」です。詳しくは当サイト内の実際にあったご相談実例でもご紹介しておりますので、そちらの記事をご参考ください。

【相談事例】控除範囲(500万円)の生命保険金だけなら相続税はゼロ?

・相続放棄をした人がいる場合

法定相続人の一人が家庭裁判所で相続放棄の手続きをした場合、その人はこの「500万円×法定相続人の数」の計算式の人数としてカウントできる?できない?

↓

答えは「できる」です。基礎控除(法定相続人1人あたり600万円)についても同じことが言えますので、よろしければこちらの記事をご参考ください。

【相談事例】相続放棄をした場合、基礎控除額は1人分(600万円)減りますか?

・養子縁組をした子どもがいる場合

被相続人に実子以外にも養子縁組をした子どもがいる場合、その養子も法定相続人として相続する権利があるので人数にカウントしても良い?

↓

答えは「実子の数、養子の数によるが、できる」です。実子がいる場合は養子は1人だけ、実子がいない場合は養子は2人まで法定相続人の数に含めることができます。尚、現行の民法の規定においては養子の数に制限はありませんので、何人とでも養子縁組すること自体は可能です。

・受取人が孫など法定相続人以外の場合

受取人に指定されているのが孫や内縁関係の人など法定相続人以外の人だった場合、この控除枠を使って計算することは可能?

↓

答えは「できない」です。死亡保険金のそもそもの趣旨としてご遺族の今後の生活保障の側面がありますので、法定相続人として戸籍上で近しい関係の人に対してだけ認められる特別枠となります。(戸籍だけで判断されてしまうのもどうかと思ったりしますが…)

このように、いくつか例を挙げてご紹介しましたが、ちょっといろいろなシチュエーションで考えてみるだけでも疑問点がたくさん出てきます。実際にこういった状況になった場合はご自身だけで計算をせず、一度専門家に相談しましょう。

「退職金」は皆さんご存知ですよね。勤めていた会社を定年などで辞めたときに会社から支払われるお金です。では、死亡によって意図せず辞めることになってしまった場合、退職金は支払われないのでしょうか?これは各会社の規定によりますが、死亡時点での退職金を計算し、お亡くなりになられた方の遺族に対して支払われる場合があります。このときの退職金を「死亡退職金」と言います。要は死亡をきっかけとして支払われる退職金ということですね。

・死亡退職金は誰に?

退職金といえば、通常は長年勤めあげられた方を労って「本人」に支払われるものですが、死亡退職金の場合はその「本人」がお亡くなりになられていますので、ご遺族に対して支払われます。死亡によって急に収入が亡くなってしまうわけですので、ご遺族の方の今後の生活を保障するという側面もありますよね。

ここでピンときた方、勘が鋭いです。そうです、「今後の生活の保障」という意味では、死亡退職金は死亡保険金と同じことを目的としているんです。ということは・・・死亡保険金にあった非課税枠、これは死亡退職金にも同じように認められるということです。

ではその具体的な非課税の金額ですが、

死亡退職金の非課税枠=500万円×法定相続人の数

と定められており、この計算式は死亡保険金の非課税枠と全く同じです。その支払われる目的が同じなので、それに対する非課税枠も同じということですね。この非課税枠はもちろんそれぞれ別々に使うことができます。例えば法定相続人が2名、死亡保険金が1,000万円、死亡退職金が1,000万円だった場合、どちらも全額非課税枠の範囲として相続税の課税対象ではないということです。

・死亡退職金の支払い時期はいつ?

これは各会社によって異なります。もちろんそれぞれの規定に基づいて計算、支払われることと思いますが、一つポイントをお伝えしておくとすれば、死亡後3年以内に退職金として支給される金額が確定したものが非課税枠の対象となるということです。3年以上先に支払われる金額が確定した場合、それってもうご遺族の方の生活保障という感じではないですよね?もうすでに3年間生活しておられるわけですので、気持ちの面は別として、お金の面ではある程度安定した生活が送れているでしょう考え方です。

あまり聞きなれない言葉かもしれませんね。死亡後に勤めていた会社から支払われる明細や通知を実際にご覧になった方はほとんどおられないかと思いますが、死亡退職金などの項目に並んで「弔慰金」という項目を見かけることがあります。それは何なのか、広辞苑によりますと、「弔慰の気持をこめて遺族に贈るお金」とされています。死亡退職金は本来は本人が退職金として受け取る予定であったお金ですが、弔慰金はあくまでも死亡という事実に対して弔意の気持ちを込めてご遺族に贈られるお金ということです。

この弔意金、なんとなく相続税の課税対象になるのって腑に落ちない気がしませんか?弔意の気持ちを込めて支払われるお金に税金って・・・ねぇ・・・?

ご安心ください。そのお気持ちはもちろん非課税枠として反映されています。

具体的な非課税の金額ですが、

【業務上の死亡の場合】

弔慰金の非課税枠=死亡時の月額給与3年分

【業務外の死亡の場合】

弔慰金の非課税枠=死亡時の月額給与6か月分

と定められています。どれだけの給与をもらっていたかによって金額が変わりますが、例えば月額給与が30万円だった場合、その死亡が「業務上」だった場合は30万円×3年=1,080万円までが非課税になります。「業務外」だった場合は30万円×6か月=180万円までが非課税になります。

以上、「死亡保険金」「死亡退職金」「弔慰金」など非課税枠についてお伝えしましたが、これら非課税枠をふまえて計算したとき、結果的に遺産総額が基礎控除以下になるのであれば、相続税の申告義務はないということになります。

先ほどは「非課税枠」でしたが、今回は「相続税の控除」です。いろいろな名称、項目がありますので複雑かもしれませんが、こちらも該当すれば相続税の申告義務がなくなりますので、ぜひ覚えておいてくださいね。

具体的な特例の内容は後ほど詳しく解説しますが、先ほどの「非課税枠」と今回の「相続税の控除」の大きな違いだけ先にお伝えしておきます。

【非課税枠】

遺産総額そのものを下げる

【相続税の控除】

算出された相続税それ自体を減額する

(※表現はイメージです)

なんとなくの違いはお分かりいただけますでしょうか?遺産総額が5,000万円だった場合、非課税枠を使えばそれを4,500万円とか4,000万円とかで計算することができます。では相続税の控除の場合、その4,500万円や4,000万円の遺産総額から算出された相続税額からその控除額だけマイナスすることができます。相続税額が80万円と算出されたとして、控除額が50万円であれば納めなけばならない相続税は30万円ということになります。相続税額が80万円として、控除額が120万円であれば納めなけばならない相続税は0円になり、申告義務なしになるということです。

では、相続税の控除について、項目ごとに詳しく説明していきます。

「未成年者」という言葉は皆さんご存知ですよね。2022年4月1日に改正民法が施行される予定ですが、それまでは満20歳に達しない者(満19歳以下)が未成年者とされています。学生の方、社会人の方、主婦の方などいろいろな方がおられると思いますが、とにかく未成年の方の相続税については下記の計算式で算出した金額だけ控除しましょうというのがこの特例です。

未成年者の税額控除=(20-相続人の年齢)×10万円

数式になると少しイメージしにくいので、具体的な数字でお伝えします。まず、未成年の定義は20歳までですので、この「20」という数字は20歳のことを表しています。そこから今の年齢をマイナスしますので、16歳の方でしたら20-16=4ですね。その数字に10万円を掛け算し、4×10万円=40万円が控除額になります。

この計算の場合、変動するのは相続人の年齢の部分だけですので、逆に考えるともう年齢に応じて固定で控除額が決まっているということです。少しだけ挙げておきますと、

・19歳→10万円

・18歳→20万円

・15歳→50万円

・10歳→100万円

・5歳→150万円

・1歳→190万円

となります。前述の通り、未成年の方はこれだけの控除額を算出された相続税額からマイナスすることができますので、マイナスした結果、納税がなくなれば(0円以下になれば)申告義務はありません。

そしてさらに、未成年者の相続税額が0円になってもまだ税額控除が使いきれずに残った場合、その残った控除額は未成年者の扶養義務者の相続税額からマイナスすることができます。

・未成年者:相続税30万円

・扶養義務者:相続税60万円

・税額控除:50万円

のケースであれば、未成年者は30-30=0円。扶養義務者は60-(50-30)=40万円になるということです。

先ほどの未成年者の控除と同様に、障害者の方も年齢に応じて一定の税額を控除してくれるのがこの特例です。未成年の方の場合は20歳という民法上の明確な年齢がありましたが、障害者の方の場合はそういった年齢がありませんので、「85歳」という年齢が計算式に使われます。

障害者の税額控除=(85-相続人の年齢)×10万円

※ただし、特別障害者の場合は10万円→20万円で計算可

考え方、目的、計算方法も全て未成年者の税額控除と同じですね。こちらも年齢に応じて固定で金額が決まっていますので、

・84歳→10万円

・80歳→50万円

・70歳→150万円

・60歳→250万円

・50歳→350万円

・40歳→450万円

となります(特別障害者の場合は全て2倍で計算します)。障害者の方はこれだけの控除額を算出された相続税額からマイナスすることができますので、マイナスした結果、納税がなくなれば(0円以下になれば)申告義務はありません。

また、税額控除が残った場合、扶養義務者の相続税額からマイナスできる点も未成年者の税額控除と同じです。

聞きなれない言葉かもしれませんが、二回以上の相続が順に発生することを「数次相続(すうじそうぞく)」と言います。例を挙げるとすれば、祖父(父方の祖父)が他界し、その後父が他界した場合などです(改まって考えるほどではない普通のことかもしれませんが)。

過去の相談事例に不動産の相続における数次相続をご紹介していますので、よろしければこちらもご参考いただければ少しはイメージしやすいかと思います。

【相談事例】祖父と父が順に他界した後の祖父名義の不動産の手続き

では、祖父→父のケースで少し具体的に考えてみます。

例えば祖父の遺産相続で父は100万円の相続税を納めていました。父はもともと財産はなく、祖父から相続した財産がその全てです。そして祖父が亡くなってから1年後に父が他界しました。父の遺産相続で私は200万円の相続税を納めなければなりません。父が払った税額と合わせると300万円の相続税になります。でも父から自分が相続する財産のほとんどは祖父の財産です。祖父から父、父から自分、なんだか二重で税金を課されている気がしませんか・・・?

ここで使えるのが相次相続控除です。同じ財産に複数回課税されるのを避けるため、先に支払った相続税額のうち一定額を今回の相続税額から控除することができるという制度です。仮に今相続が発生したとして、何年前までの相続を一回目の相続として考えられるかがポイントになると思いますが、二回目の相続の発生前10年以内に発生した相続と定められています。祖父が他界してから10年以内に父が他界した場合は適用可、祖父が他界してから10年以上経過してから父が他界した場合は適用不可ということです。

具体的な控除額については国税庁のホームページでは少し複雑な計算式が書かれており、これがまたわかりにくい・・・ので、もう少しわかりやすくまとめてみます。要は、一回目の相続で支払った相続税のうち、「(10年‐今回の相続が発生するまでの経過年数)×10%」の金額を今回の相続税額から控除できるということです(これでもまだわかりにくいですね…すいません…)。例えば今回挙げたケースのように、祖父が他界してから1年経過後に父が他界したのであれば、祖父の相続で支払った相続税のうち「(10年-1年)×10%=90%」に相当する金額を父の相続においてかかる相続税からマイナスできるということです。

実際の計算式としてはもう少し複雑で、父の財産のうち、祖父の財産がどれだけ含まれているのか(残っているのか)によっても控除額は変わりますので、正式な計算をしようと思うとかなり難しいです。祖父の財産なのか父の財産なのかをどうやって証明するのかという話にもなりますしね。ですので、相次相続控除が使えるかも?という場合は、とりあえず一度専門家に相談してみましょう!

参考:相次相続控除(国税庁)

遺産相続手続きで大切なのは相続税申告だけではありません。相続税申告以外でも代表的なものといえば、凍結した銀行口座の名義変更・解約・払戻し手続き、不動産の名義変更、車やバイクの名義変更、株式の名義変更などが挙げられます。

しかし、実際はお亡くなりになられた方の名義になっているものは全て手続きする必要がありますので、例えば公共料金の名義変更、クレジットカードの解約、携帯電話の解約、新聞の解約など「遺産」という枠組みでは考えにくいような手続きまでしなければなりません。個別具体的な内容はここでは記載いたしませんが、相続税申告以外にどういった手続きがあるかを以下に挙げておきます。

(必要となる手続きはお一人おひとりによって異なりますので、以下が全てではありません)

手続きの種類

凍結した銀行口座の名義変更・解約

凍結した銀行口座の名義変更・解約お亡くなりになられた方が口座を開設していた銀行、各支店にて相続手続きを行います。残高が10円でも100万円でも行う手続きに違いはなく、開設している口座の数が多ければ多いほど手続きの量も増えることになります(相続税申告においては金額に関わらず財産として計上しなければなりません)。

さらに、相続人が複数いた場合、相続人の誰か一人が通帳と印鑑を持って窓口に行ったとしても、銀行は手続きに応じてくれず、相続人全員の合意があったことを証する書面(遺産分割協議書)と銀行所定の様式に相続人全員が自署押印したものを持参する必要があり、それを各銀行ごとに行うとなると本当に大変です。

この時、相続人の一人が行方不明(連絡が取れない状況)であれば、さらに手続きは複雑で時間のかかるものになります。

不動産の名義変更

不動産の名義変更法務局にて不動産の相続登記を行います。

不動産は現金や預貯金と違って一つの「モノ」ですので、簡単に「分割」することができません。登記上は2分の1や4分の1などの割合で登記することは可能ですが、現実にはその割合に応じて家の中に線を引き、同じ屋根の下で相続人同士が暮らすというケースはあまり考えにくいことだと思います。

そういう意味で、不動産は分割方法においてトラブルの原因となる可能性が高く、たとえ相続税申告が不要であっても、専門家のアドバイスを受けながら手続きを進めるほうが安心です。相続財産が不動産とほんの少しの現金預金のみの方は、特にトラブルに発展する可能性が高いケースです。ご注意ください。

車やバイクの名義変更

車やバイクの名義変更「動く」という点に限定して言えば、お亡くなりになられた方の名義のままでも使用すること自体は問題ありません。

しかし、その状態で万が一事故を起こしてしまうと保険で損害の全てをカバーできず、自分の財産で相手のケガや車等の補償をしなければならなくなることがあります。

廃車する場合、他人に譲り渡す際には必ず名義変更が必要となりますし、使い続けるにせよ廃車するにせよ、最終的には必ず名義変更をしなければならない時期が来るということです。

それなら事故を起こした際のリスクを考慮し、相続税申告の有無に関わらず、一日でも早く名義変更されたほうが懸命だと思いませんか?

・車やバイクの名義変更の代行はこちら

株式の名義変更

株式の名義変更

株を購入した日の金額(終値)が1株100円、お亡くなりになられた日の金額が1株300円、名義変更をしようと思っている現在の金額が1株40円だったとき、残された遺産の株式はいくらで計算・申告すればよいでしょうか?

株はその時その時で金額が異なり、いつの時点での評価額をもって計算すればよいのかという問題があります(特に相続税申告においては)。また、手続きそのものも各証券会社にて行う必要がありますので、複数の証券会社にて株を保有していればそれだけ手続きが増えることになります。

生命保険、その他保険の請求手続き

生命保険、その他保険の請求手続き

多くの場合、お亡くなりになられた方は何かしらの保険に加入しておられます。

生命保険の場合は、その「死亡」という事実を申告することで受取人に生命保険金が支払われますが、手続きをするためには数多くの書類を用意する必要があり、相続人の誰か一人だけが受取人に指定されていた場合は相続人間で不平等感が生まれ、その後の遺産分割協議がスムーズに進まずトラブルに発展してしまう可能性もあります。

どういった意図でその方を受取人に指定されたのか、そこまで深く読み解く力とセンスが求められます。

相続税申告においては死亡保険金も「みなし相続財産」ですので、計算には要注意です。

・【相談事例】家庭裁判所で相続放棄をした相続人でも生命保険は受け取れる?

健康保険、年金の手続き

健康保険、年金の手続き

日本の社会保障制度は非常に複雑ですので、こういった手続きに関しては全くわからないという方がほとんどではないかと思います。

健康保険に関しては資格喪失の手続き、年金に関しては未支給年金、遺族年金(遺族基礎年金、遺族厚生年金)、勤務していた企業によっては企業年金、死亡退職金などの申告や手続きも必要になります。

誰が何をいくらもらえるのか、考えるだけでも疲れそうな言葉が並んでいますよね…

・【相談事例】年金を受け取っていた方が亡くなった場合の手続きについて

・【相談事例】健康保険、年金加入者の扶養に入っている場合の手続きについて

・【相談事例】厚生年金(共済年金)の手続きについて

・【相談事例】国民年金の手続きについて

・【相談事例】健康保険証(及び高齢受給者証)の手続きについて

公共料金の名義変更

公共料金の名義変更

お亡くなりになられた方の名義で公共料金の契約をしていた場合、ご相続人の誰か(基本的には引き続きそこにお住まいになられる方だと思います)に名義変更をしなければなりません。

支払いが口座振替(自動引き落とし)になっていた場合は、銀行口座が凍結されてしまった時点で支払不能となり、滞納になってしまっている可能性もあります。

料金を請求する側からするとお亡くなりになられたかどうかの事実はわからず、単に滞納という状況でしかありませんので、場合によっては電気やガスを止められてしまうこともあり、一日も早い手続きが必要です。

・【相談事例】公共料金(水道、電気、ガス)の手続きの方法

クレジットカードの解約

クレジットカードの解約お亡くなりになられた方のクレジットカードを残しておくことは単なるリスクでしかありません。

また、カードの契約内容によっては月会費・年会費を徴収されるものもありますので、不要な出費を減らすためにも一日も早い解約手続きをおすすめします。

クレジットカードの請求は使用した日よりも遅れてきますので、その日によっては相続税申告において債務として計上することが可能となります。

・【相談事例】クレジットカードの解約手続きについて

携帯電話の解約

携帯電話の解約相続人様が携帯電話をお持ちでなく、お亡くなりになられた方の携帯電話を引き続き使用するという場合は名義変更も可能ですが、電話を受けた側にはお亡くなりになられた方の電話番号(登録されている場合は名前)が表示されるわけですし、継続してのご使用はあまりおすすめいたしません。

また、携帯電話は毎月の基本使用料、契約内容によってはインターネット定額使用料などで月数千円程度請求されることになりますので、不要であれば早く手続きを済ませてしまったほうがよいと思います。

・【相談事例】携帯電話の手続きについて

新聞・インターネットの手続き

新聞・インターネットの手続き引き続き継続して使用する場合は名義変更、必要がなければ解約手続きを行います。支払い方法が口座引替になっている場合は、銀行口座の凍結による支払い不能のおそれがありますので注意が必要です。

どちらも月額のサービスになりますので、不要であれば早く手続きを済ませてしまったほうが余計な出費を抑えることができます。

また、日割り計算ができないところもありますので、月末までに手続きを済ませてしまったほうがよいと思います。

・【相談事例】新聞、インターネットの手続きについて

ゴルフ会員権、その他各種会員権の手続き

ゴルフ会員権、その他各種会員権の手続き売却してお金に換える、または相続人の誰か一人が相続して名義変更するという方法があります。

引き続き使用するのであれば後者でもよいかもしれませんが、余計なトラブルを避けるという観点では前者のほうがよいかもしれません。

売却価格は景気に影響される傾向がありますので、仮に売却をする場合もそのタイミングに関しても相続人同士で前もって話し合いをしておいたほうが良いでしょう。

相続税申告においてはこちらも相続財産として計上することになります。

遺言書の検認手続き

遺言書の検認手続きお亡くなりになられた方が自筆で書いた遺言書が見つかった場合、勝手に開封して手続きを進めることは法律で禁止されています。

その場合は家庭裁判所に「検認」という申立てを行い、相続人全員の立会いのもと、家庭裁判所にて開封を行うことになります。(相続人の誰かが都合が悪く立ち会いができない場合でも、定められた期日に手続きは行われます)

申立てから開封までは早くても一か月程度かかりますので、自筆の遺言書が見つかった場合は少しでも早く検認の申立てをされたほうがよいと思います。

尚、遺言書によって財産を受け取る人(法定相続人以外の人)が増えた場合でも相続税申告における基礎控除額は変更ありませんので、誤って相続税申告が不要だと判断してしまわないように気を付けましょう。

・【相談事例】これだけは知っておきたい遺言書作成のポイント(検認など)

特別代理人の選任申立て

特別代理人の選任申立て相続人に未成年者がいた場合、本来なら親権者であるご両親(ご両親以外が親権者の場合もあります)が未成年者の代わりに遺産分割協議に参加することになりますが、この場合はご両親自身も相続人の一人である可能性が高く、自分と子どもという言わば一人二役的な立場で遺産分割協議をしなければならないことになります。

そうなると、両親が多くもらえば子どもが減り、子どもが多くもらえば両親が減るというシーソーのような状態になりますので、この場合は「特別代理人」という未成年者の代理人を家庭裁判所に申立て、そこで選任された代理人が未成年者の代わりに協議に参加することになります。

・【相談事例】遺産相続手続きにおける特別代理人とは?

以上、相続税申告が不要な場合でもやらなければならない手続きを挙げましたが、実際にある手続きの数は70とも80ともそれ以上とも言われています。

そんな中で、自分にはどの手続きが必要なのか、それはいつまでにしなければならないのか、そのためにはどのような書類を集めなければならないのか、とにかくわからないことだらけだと思いますので、ご不安に思われたときはいつでもお気軽にご相談ください。

相続税申告のない相談だけのお問い合わせにもしっかり丁寧にお応えさせていただきます。

当センターが皆様から

お選びいただける6つの理由

「自分の家は財産なんて全然ないし、相続税申告も不要なので揉めようがない、心配いらない」とお考えの方はおられませんか?

私たちは毎日のようにご相続に関するご相談をお聞きしておりますが、それらを大きく「相続税申告が必要なご相続」と「相続税申告が不要なご相続」に分けた場合、「相続税申告が不要なご相続」のほうが圧倒的にトラブルに発展しているケースが多いのです。

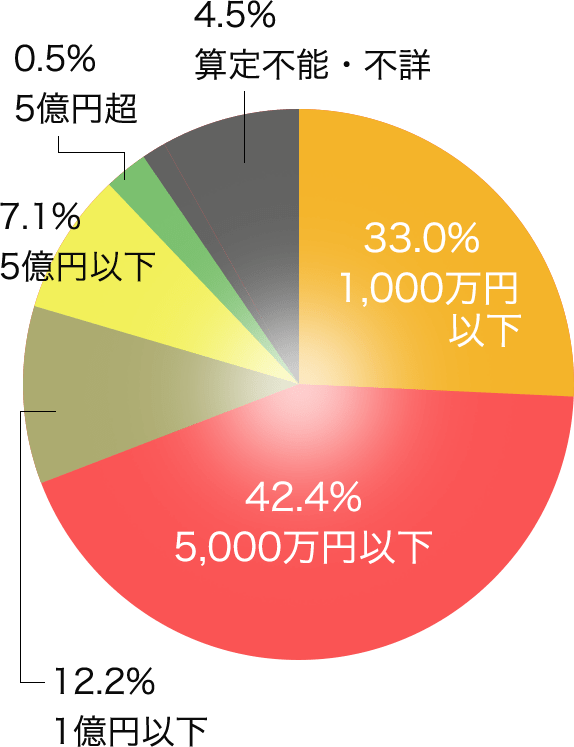

このことは家庭裁判所が公表しているデータにも表れており、家庭裁判所で行われた遺産分割調停のうち、相続財産が5,000万円以下のケースが全体の約75%を占めております。(参考:家庭裁判所のホームページに掲載)

現在の法律においては、財産が3,600万円以下の場合は相続税は一切かかりません(相続税の申告も不要です)。ではなぜ「相続税申告が不要なご相続」のほうがトラブルに発展する可能性が高いのでしょうか?

理由はいろいろと考えられますが、最も多いパターンとして挙げられるのは、相続財産のうち不動産が大半で、現金や預貯金などがほとんどないパターンです。

例えば母親・兄・弟の3人家族(父は先に他界)だったとして、母親がお亡くなりになられた際の相続人はもちろん残りの子2人です。

そして相続財産が1000万円の不動産と預金100万円だけだった場合、長兄である兄が不動産を相続し、預金の100万円を弟が相続したとすると、本来は不動産と預金の計1,100万円の2分の1である550万円の相続権を持つ弟にとっては、どうしても納得がいかなくなることもあるでしょう。

これがトラブルに発展する大きな原因です。せっかく子どものために残してあげた不動産が、反ってトラブルの種になってしまうのです。

こうなってしまわないための対策としては、財産の分け方について遺言を残しておくというのは一つの方法ですし、生命保険を活用して弟に差額の450万円が受け取れるようにしておくという方法も考えられます。(参考:生命保険を活用した相続税申告対策のページ)

つまり、ご生前のうちにご相続発生後のことを考えて準備おくことで、余計なトラブルを未然に防ぐことができるかもしれないのです。

これは「遺産相続手続き」の発生する前段階での手続きですが、先を見越した準備や対策が重要だということがおわかりいただけると思います。

相続税申告が不要だからと言って安易に考えず、可能であればご生前のうちから対策を考えておかれることをおすすめします。

当センターは遺産相続手続きの代行、相続税申告をメインにお手伝いさせていただいておりますが、まだご健在の方から死後の手続きについて事前にご依頼いただくこともありますし、遺言書の作成のお手伝いをさせていただくことも多々あります。

どんなご相談でも専門家が直接お話をお聞きいたしますので、まずは遠慮なくお気軽にご相談いただければと思います。

無料相談はこちらです。お気軽にご相談ください。

遺産相続手続き全部

サポート

すべての手続きを代行します!

何から何まで全部!

このサービスは、相続開始後に発生する各種手続きの総合代行サービスです。

このサービスをご利用いただければ、銀行口座の解約や不動産の名義変更などの相続手続きが完了するのはもちろん、ご状況によっては遺言書の検認や家庭裁判所への各種申立てなどにも対応させていただきます。

(遺産相続手続き全部サポートの詳細はこちら)

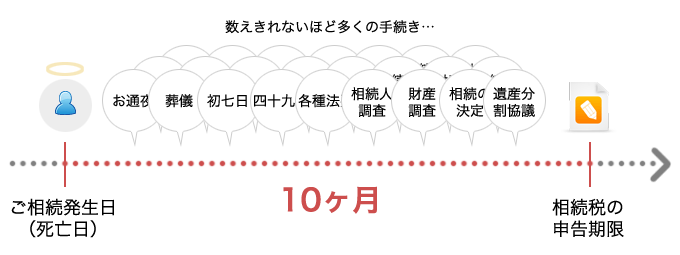

相続税申告は「被相続人が死亡したことを知った日の翌日から10か月以内」と定められています。では相続税申告が不要な場合、それ以外の手続きについては期限はあるのでしょうか?

基本的には期限のない手続きが多いのですが、一番大切な「相続する」「相続しない」の判断は3か月以内と定められています(※家庭裁判所にて相続放棄の申述をする場合)。銀行口座については明確な期限はないようですが、休眠口座に対しては口座管理手数料を徴収するなどが検討されているようです。不動産についても期限はありませんが、売ったり貸したりする前には必ず名義変更が必要になりますので、あまり先延ばしにするメリットはなさそうです。

相続税申告が必要かどうかに注目されがちですが、相続税申告が不要なケースの方が圧倒的に多いのが現状です。まずは財産状況を把握し、どういった手続きが必要なのか、それをいつまでにしなければならないのか、しっかり確認しておきましょう。

自分は相続税の申告は不要だ!と思われていた方のところにも、税務署から突然「相続についてのお尋ね」もしくは「相続税の申告等についてのご案内」などといった書類が届くことがあります。「え!?相続税の申告が必要なの?」「返信しないと何か罰則があるの?」「詐欺みたいで怖いんですけど…」などいろいろな疑問、ご不安、ご心配があると思いますので、ここではそれがどういった書類なのか、果たして返送の義務があるのか、なぜその書類が届いたのかなどについてご説明させていただきます。

税務署からの突然の封筒。何も悪いことをしていなくても、なんとなく怖いですよね。そうなんです、何もない、何もしていないかもしれませんが、税務署も封筒を送ることが目的ではありませんので、案内や通知、気になることや聞きたいことがあるので封筒を送っているはずです。ではその届いた「相続のお尋ね」はいったい何を目的に送ってくるのでしょうか?それは、その書類がいつ頃届くかによって少し考え方が変わりますので、2つの時期に分けてご説明いたします。

まず、なぜ税務署が相続の開始を知っているのでしょうか?もしかして税務署があなたを調べている!?いえ、違います。死亡後の手続きでまず思い浮かぶものと言えば死亡届の提出です(死亡届の書き方はこちら)が、管轄の役所へ提出後、その「死亡届が提出されたという事実」は役所を経由して税務署へ報告されるのです。

役所からの報告によって死亡の事実を知った税務署は、可能な範囲の方法で故人の資産状況を確認します。

たとえば不動産であれば、法務局の登記情報を調べることでその所有が確認できます。役所が発行する固定資産税評価証明書、公課証明書、名寄帳などでも確認が取れますね。預貯金については金融機関に照会をかければその金額はわかります。今ではマイナンバーに紐づいていろいろな情報が管理されていますので、そこでわかることもあると思います。

死亡の直前で預金を引き出したり不動産の名義を変更するという方おられるかもしれませんが、預金は取引履歴を確認すれば死亡前後のお金の動きもわかりますし、不動産は名義変更をした時点で法務局から税務署へ登記情報が伝わっていますので、場合によっては相続税を逃れるための悪意のある行為だと判断されてしまうかもしれません。

基本的には「税務署は全ての情報を知っている」という前提でお考えになられた方が良いと思います。特に「相続税のお尋ね」が届いた方は税務署が情報を把握した上で送ってきているということですので、申告義務があるかないか、改めてしっかり確認されることをお勧めします。

ちなみに、お尋ねが届いたからといって必ず相続税の申告義務があるわけではありませんので、その点はお間違えなく。改めて相続財産を確認し、その内容をしっかり記載し、税務署へ返送すればそれでOKです。

この場合は怖いです。まだ10か月の申告期限内のお尋ねであれば、相続税とはどういったものなのか、どうやって計算するのか、もしかしたら相続税がかかるかもしれませんよ、その場合は期限内に申告してくださいね、といった感じで「可能性」を含めての案内かもしれませんが、期限を経過してからわざわざ送ってくるということは・・・。確実に相続税がかかるとは断定できませんが、少なからず何かしらの情報をもって「わざわざ」連絡してきているはずです。

この場合は、心当たりがある・ないに関わらず、まずは一度税理士にご相談された方が良いと思います。そして、しっかり財産評価をして、相続税の申告が必要であればすぐに手続きを進めましょう。無事に申告・納税を済ませたとしても、期限を経過してからの申告であることは確かですし、それに伴うペナルティが課されることは確実です・・・。

当センターには「相続税のお尋ねが届きましたがどうしたら良いですか?」といったご相談がたくさん寄せられています。今ご覧いただいております内容をもちろん回答させていただくのですが、その際にいろいろなご質問をいただきますので、ここでいくつかご紹介させていただきます。

・いつまでに返送すれば大丈夫?

特に返送に期限はありませんが、申告期限前に届いたのであれば申告期限までに、申告期限後に届いたのであればできるだけ速やかに回答すべきだと思います。

・返送しなかったらどうなるの?

勘違いされている方も多いのですが、あくまでも「お尋ね」ですので、必ず返送しなければならないわけではありません。ただ、税務署も相続が開始した人全員に送付しているわけではないので、何かしら気になることがあっての送付ということを忘れないでください。また、仮に自分が税務署の人間だったとすれば、書類を送って返送がなかった人のことをどう感じますか?真摯に回答する人か、何の音沙汰もない人か、税務署の心証を考えてみれば返送しておいた方が良いとお考えになられるのではないでしょうか。

・よくわからないので適当に書いてもいい?

先ほどもお伝えしました通り、回答するかどうかは義務ではありませんので、内容についても何を書こうが特に罰則はありません。ただ、税務署も何かしらの情報を把握した上で送ってきている可能性が高いので、その把握している情報と異なる回答をしていれば当然「ん?」と思われるでしょう。本当に何も知らなくて間違っているだけかもしれませんが、登記情報など調べてわかる範囲は最低限調べた上で回答しておくべきだと思います。

「相続税なんて我が家には関係のないことだ」と思っていたが、税務署から相続税のお尋ねが届いてびっくりしてご相談をしてこられるというケースもたくさんあります。そしてその後財産調査をしてみたら基礎控除を超えている…なんていうこともやはりあります。

その場合はもちろん相続税の申告が必要となり、その期限は「相続の開始を知った日の翌日から10か月以内」とされています。なんとなくわかりにくい言い回しですが、通常は「死亡日から10か月以内」とお考えいただければ大丈夫です(むしろ、それが相続税申告において一番短いパターンですので、その期限を守れば基本的には問題ありません)。

例えば両親が離婚していて自分は母親と一緒に生活をしていた場合、父親の生活状況を全く知らない(どこにいるかもわからない)という方もおられるかもしれません。そして父親が亡くなった時は当然自分は実の子として相続人になりますが、そもそも連絡先もわからない状態であれば、例えばお独りでお亡くなりになられた場合は警察からの連絡であったり、再婚されているのであれば後妻からの連絡であったり、死亡したという報告を受けるのは少なくともその死亡の当日ではないことの方が多いです。

では、例えば死亡日から1か月を経過した時点で死亡の報告を受けた場合、それでも相続税の申告期限は同じなのかというと、やはりそれは違いますよね。そもそも相続が開始したことも知らないのに期限だけが近づいているというのはやはり酷です。そこで、相続税申告の期限については「死亡日から」ではなく「相続の開始を知った日の翌日から」とされているのです。

「相続税の申告なんて自分には関係ないはず」と思い込んでいた場合、その申告期限に間に合わないこともあるかもしれません。期限があるということは、それを過ぎると何か罰則などありそうな気が・・・。そうです、やはり罰則があります。ここでは簡単にその罰則をお伝えいたします。

それぞれの詳しい説明は「相続税申告が必要かわからない方、一度計算してみましょう!相続財産の計算方法など」のページでお伝えしておりますので、ここではどういったペナルティがあるのか、またその概要だけお伝えいたします。

無申告、要は申告をしなかった場合に課されるペナルティです。「期限内」に申告をしなかったという意味での無申告ですので、もちろん期限経過後に申告をすることが前提ですが、自主的に申告をした場合と税務署からの指摘を受けて申告をした場合ではその金額にも差があります。どちらかが多いか(重い罰則か)はわかりますよね。当然、税務署に指摘を受けた場合です。

DVDのレンタルなども思い出していただくとわかりやすいです。返却期限を過ぎると返却時に延滞料が請求されます。その金額は期限日から返却した日までの期間に応じて計算されますよね。相続税の延滞税についても同じ考え方です。納付期限の翌日から納付した日まで日数に応じて利息に相当する金額を支払うことになります。

財産を少なく申告した時に課されます。ただし、税務署に指摘を受ける前に自主的に修正申告をした場合は課されません。自分で間違いに気付いてちゃんと申告したならOKですということですね。適切な財産評価が大切だということがお分かりいただけると思います。

意図的に財産を隠したり偽った場合に課されます。この罰則は非常に重いです。また、意図的に申告をしていなかったとみなされた場合はさらに重いです。意図的な隠蔽や偽装、意図的に申告しない、これは絶対にダメです。

今このホームページをご覧いただいているということは、ご自身でいろいろ検索され、たくさんのホームページをご覧になられたかと思います。それぞれ書き方は違うかもしれませんが、手軽に調べられるというのは本当に便利ですよね。

ただ、そこで得た情報で誤った解釈や勘違いをしてしまい、申告期限を過ぎてから間違いに気付いても手遅れです。使えるはずだった特例も使えなくなり、相続放棄ができなくなって多額の借金を背負ってしまうような怖さもあります。

くれぐれもご注意ください。そして、ご相談は無料ですので、どんな些細なことでもお聞きください。私たちが必ずお力になります!

この記事を執筆した専門家

滝 亮史

Ryoji Taki

近畿税理士会 東支部 第107863号

大阪府中小企業診断士会 第411767号

〒100-0005

東京都千代田区丸の内1-1-1 パレスビル5階515区

「大手町駅」 C13b出口より徒歩2分(地下通路直結)

「東京駅」 丸の内北口より徒歩8分

〒541-0046

大阪府大阪市中央区平野町2-1-14 KDX北浜ビル10階

「淀屋橋駅」 11番出口より徒歩7分

「北浜駅」 6番出口より徒歩2分

遺産相続手続きをまごころとご一緒に

0120-0556-52

- 受付時間:9:00〜19:00 -