名義預金とは、「口座の名義人」と「お金の出どころ」が違う預金のこと(→お金出していた人が亡くなった場合、その人の財産として相続税の申告に含める必要がある)

- 名義預金かどうかを判断する4つのポイント

- 名義預金に時効はないこと

- 名義預金とみなされないためにできる3つの対策

相続税を考えるときに、「名義預金」という言葉に出会うことがあると思います。

亡くなった人の「名義預金」がある場合、それも相続税申告の際に相続財産として含むことになるのですが、果たしてどういうものが名義預金に当てはまるのか?

迷われる方は多いと思います。

この記事では、名義預金とはどういうものか、正しく理解できるように税理士が解説いたします。

目次【本ページの内容】

1.そもそも名義預金とはどういうものか?

名義預金とは、口座の名義人とお金の出どころが違う預金のことを言います。

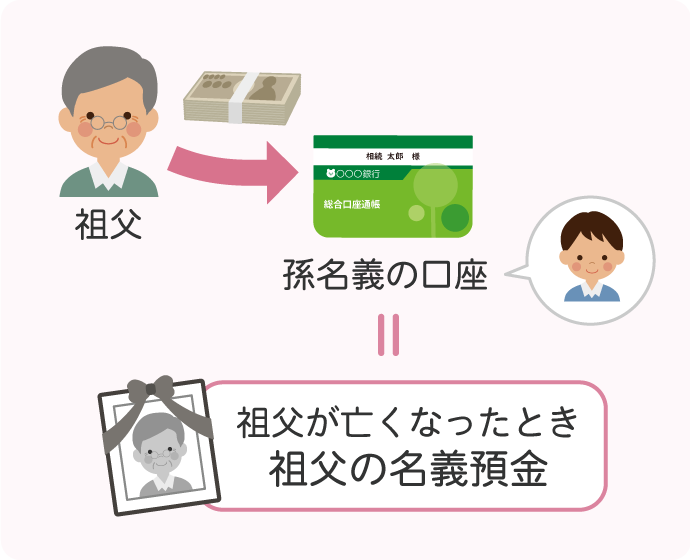

例えば「孫名義の口座に、祖父がお金を貯めていた」といったものです。

この場合、この口座の持ち主は名義人の孫ではなく、お金を出した祖父と判断され、祖父の名義預金になります。

そしてこの名義預金は、祖父が亡くなったとき相続税申告に含める必要があるのです。

「孫の名義なのだから!」と、祖父の相続税申告に載せる必要がないと勘違いされている方は多く、税務調査が入った際に指摘が多いのが名義預金です。

2.名義預金かどうかを判断する4つのポイント

とはいえ、前章で説明したような口座があるだけで、すべてが名義預金だと判断されるわけではありません。

ここでは、自分の持っている口座が名義預金かどうかを判断するためのポイントを、4つご紹介します。

2-1.ポイント①名義人や親権者が、預金の存在を知っているかどうか

1つ目の判断ポイントは、「名義人や親権者が、その口座の存在を知っているかどうか」です。

例えば、次のようなケースで考えてみましょう。

孫(息子夫婦の子ども)にお金を残してあげたい祖父がいます。

その祖父はこう考えました。

「孫にお金を残してやりたいが、息子に言うと勝手に使ってしまいそうだし、孫はまだまだ小さいし…。

だったら、こっそりと孫名義で貯金しておこう!」と。

この口座は果たして名義預金に該当するかどかというと…、残念ながら、これは名義預金になってしまいます。

このケースでは、孫自身もその親権者の息子夫婦も、その預金の存在を知りません。

いずれ渡そうと思っていても、当人がその預金を知らなければ、名義が孫であるだけで実質祖父の預金とみなされ、名義預金ということになります。

2-2.ポイント②預金のお金は誰が出しているか

2つ目の判断ポイントは、預金のお金は誰が出しているか(その預金のお金の出どころがどこか?)です。

こっそりと孫名義で貯金すると、名義預金と判断されてしまうと知った祖父は、堂々と孫名義の口座にお金を貯めることにしたとします。

「孫の将来のためにじいちゃんがお金を貯めてやるぞ!

息子も知っているし、孫も知っている。

これで名義預金にならないはず!」

ところが、残念ながらこのケースも名義預金となります。

税務署は、「お金の出どころが祖父で、ただ孫名義の口座にお金を貯めているだけなのだから実質は、祖父の預金でしょ!」と、このように判断するのです。

2-3.ポイント③その口座を管理しているのはだれか

3つ目の判断ポイントは、その口座を管理しているのはだれか?です。

いずれも名義預金と判断されてしまった祖父は、次にこう考えたとします。

「通帳を孫に渡しておこう!

通帳が孫の手元にあれば、その所有権は孫にある。

だから、名義預金とはならないはず!」

「ただ、孫はまだ小さいから、お金はじいちゃんが管理するぞ!」と。

こういった場合はどう判断されるのかというと、残念ながら、通帳を渡しても口座を管理しているのが祖父の場合、祖父の名義預金となってしまいます。

口座を実質的に管理しているのは祖父になりますので、孫名義の名義預金と判断されてしまうのです。

印鑑やキャッシュカードなどを孫に渡して、孫が自由に出し入れできる状態

であれば、孫自身が口座を管理していると言えるでしょう。(=この場合であれば名義預金とはみなされないでしょう)

2-4.ポイント④口座の名義人が贈与を受けたと認識しているかどうか

4つ目の判断ポイントは、口座の名義人が、その口座を通して贈与を受けたと認識しているかどうかです。

これまでのケースではすべて、名義預金だと判断されてしまった祖父は、次にこう考えたとします。

「いっそ贈与してしまおう!

その方があげたことが分かりやすいし、年間110万円以下だったら贈与税はかからない。

贈与して毎年110万円ずつ孫の口座にお金を入れておこう!

これだとわしから贈与しているし名義預金なんて疑われないぞ!」と。

ですが、今回のケースも名義預金と疑われる可能性があります。

「なんでじゃ!」

贈与は「あげた」「もらった」の双方の合意があってされるものだからです。

今回のケースだと、祖父はあげた(贈与した)と思っていても、孫としてはもらった(贈与を受けた)と認識していない可能性があります。

その場合は贈与が成立していないため、名義預金と判断されます。

3.名義預金に時効はない!

名義預金には時効がありません。

ですが、「時効は6年では?」と思う方もいるかもしれません。

この時効6年というのは、名義預金の時効ではなく贈与税の時効になります。

名義預金かどうか判断するのに、贈与が成立しているかどうかがポイントになりますので、名義預金の時効も6年と混同されがちです。

しかし、実際には名義預金には時効がありません。

名義預金は、贈与が成立していない状態の財産で、亡くなった人の財産になります。

そのため、名義預金には時効という考え方はなく、遡れるだけ遡らなければなりません。

ですが、よく考えたらそうですよね。

祖父自身の口座に入ったままのお金は、名義は祖父自身なので当然、相続税の計算に含まれますが、10年前に孫や息子名義の口座に入れた名義預金は相続税の計算に含めなくていいっていうのはおかしいですよね。

結論ですが、名義預金には時効はなく、お金がその口座に移って6年経っているからOK!という訳ではありませんので注意が必要です。

4.名義預金とみなされないための3つの対策

名義預金とみなされないためには、

- 贈与が成立しているか

- 口座の名義人が預金を自由に使える状態であるか

がポイントなります。

この章では、名義預金と判断されないための具体的な対応を3つご紹介します。

4-1.対策①贈与契約書を作成する

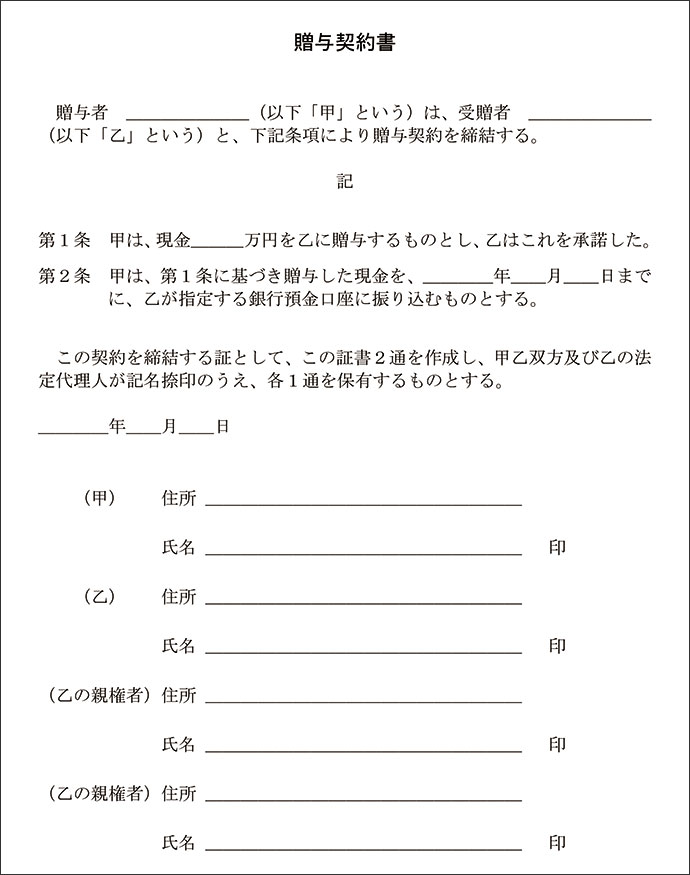

贈与は「あげた」「もらった」の双方の認識があれば成立するため、名義預金を疑われないためには客観的な証拠を残しておくのが有効です。

その証拠として、贈与契約書を残しておくのがおすすめです。

※贈与契約書の作成方法のページは現在準備中です。

参考例として千葉銀行さんのHPで公開されているものがわかりやすいため、ぜひご参照ください。

4-2.対策②贈与税の申告をする

年間110万円以下の贈与であれば、贈与税の申告をする必要はないのですが、贈与契約書を作った上で、贈与税申告をするとさらに説得力が増します。

(税務署に贈与の履歴を残すということで、申告するということです)

※贈与税の申告に関するページは現在準備中です。

もし贈与税についてお悩みの場合は、当センターにお気軽にお問い合わせください。税理士がお答えいたします。

(参照ページ|令和5年分贈与税の申告のしかた(国税庁HP))

4-3.対策③口座を名義人が管理する、預金を使う

口座の名義人が、印鑑やキャッシュカードを管理している状態にしておきましょう。

税務調査でもよく聞かれるのは、「口座を管理していたのは誰ですか?」です。

名義人が口座のお金を自由に使える状態になっていれば、その口座の持ち主は名義人に移っているといえますので、名義預金だと指摘を受ける心配はありません。

5.まとめ

名義預金になるかどうかの判断ポイントを4つご紹介しましたが、そのポイントに当てはまり名義預金となった場合は、必ず相続税の申告に含めるようにしましょう。

バレないと思っていても税務署は職権で口座を調べることができますので、調べられたら一発でバレてしまいます!

そうなると修正申告をして、過少申告加算税や延滞税などが発生し余分な手間や税金が発生してしまいます。

また、お金を出した(預金にお金を入れた)人が「あげた」という認識なのであれば、贈与契約書を作ったり、贈与税の申告をするなどして、客観的にあげたこと(贈与したこと)が明確になるような対応を行うようにしましょう。