亡くなった方の確定申告に関するご相談ですね。

今回は、申告が必要な場合と不要な場合があるというところがポイントかと思います。

「個人商店を営んでいた父が4月に亡くなりました」という今回のお父様のケースでは…今年度分の申告は必要です。

所得税は、毎年1月1日から12月31日までの一年間に生じた所得金額に対する税額を算出し、翌年の2月16日から3月15日までの間に申告と納税をすることになっています。

しかし、亡くなった人が自分で申告することはできませんよね。

確定申告が必要な人が年の中途で亡くなった場合の確定申告は、代わりに相続人が申告をすることになります。

これを「準確定申告」と言います。

1.準確定申告の期限

この準確定申告の対象となるのは、その年の1月1日から亡くなった日までの所得となり、亡くなったことを知った日の翌日から4か月以内が申告期限となります。

期限内に準確定申告をしないと青色申告特別控除が受けられなくなりますので注意が必要です。

今回のご相談では4月に亡くなりになられたとのことですので、1月1日から4月の亡くなられた日(例えば4月10日としましょう)までの所得を計算し、8月10日までに申告・納税をすることになります。

ここで一つ注意ですが、亡くなられた日によって、どの年度の分を申告するのかが異なってくるので、例を挙げてご説明します。

※平成と令和をまたぐと少しわかりにくくなりますので、少し前(平成28年)という設定にしております。

1-1.期限と申告する年度に注意

死亡日:平成28年4月10日

申告期限:平成28年8月10日

申告する年度:平成28年1月1日から4月10日まで分

死亡日:平成28年10月10日

申告期限:平成29年2月10日

申告する年度:平成28年1月1日から10月10日まで分

死亡日:平成28年10月15日

申告期限:平成29年2月15日

申告する年度:平成28年1月1日から10月15日まで分

死亡日:平成28年10月30日

申告期限:平成29年3月2日(2月は28日までなので)

申告する年度:平成28年1月1日から10月30日まで分

死亡日:平成28年11月15日

申告期限:平成29年3月15日

申告する年度:平成28年1月1日から11月15日まで分

死亡日:平成28年11月30日

申告期限:平成29年3月30日(通常の確定申告の期限は無視してOK)

申告する年度:平成28年1月1日から11月30日まで分

死亡日:平成28年12月15日

申告期限:平成29年4月15日(通常の確定申告の期限は無視してOK)

申告する年度:平成28年1月1日から12月15日まで分

死亡日:平成29年1月15日

申告期限:平成29年5月15日(通常の確定申告の期限は無視してOK)

申告する年度:平成28年1月1日から12月31日まで分+平成29年1月1日から1月15日まで分の2年度分

死亡日:平成29年2月15日

申告期限:平成29年6月15日(通常の確定申告の期限は無視してOK)

申告する年度:平成28年1月1日から12月31日まで分+平成29年1月1日から2月15日まで分の2年度分

死亡日:平成29年3月15日

申告期限:平成29年7月15日(通常の確定申告の期限は無視してOK)

申告する年度:平成28年1月1日から12月31日まで分+平成29年1月1日から3月15日まで分の2年度分

(※ただし、生前に「平成28年1月1日から12月31日まで分」を申告していた場合は「平成29年1月1日から3月15日まで分」のみ)

以上、いろいろなケースでご紹介しましたが、非常に複雑ですいません…

また、死亡日の前後に発生した経費に関しては

・準確定申告の経費として計上するのか

・相続税申告の債務として計上するのか

非常に判断が難しいところかと思います。

申告漏れや過少申告はペナルティの対象になりますので、ご不安な場合はすぐに税理士にご相談されることをおすすめします。

(しかも、この場合は企業の会計を得意としている税理士よりも、相続を得意としている税理士にご相談された方がよいと思います)

1-2.申告には相続人全員の協力が必要

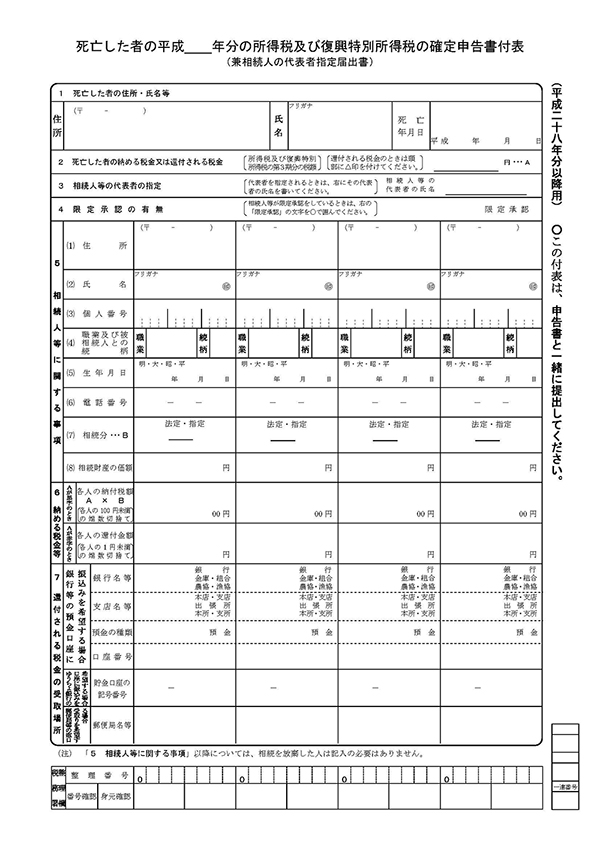

ちなみに、少し余談になりますが、準確定申告の場合は通常の確定申告の書類に加えて、下記の付表を添付します。

ここには亡くなられた方の住所や名前、死亡日などを記載し、各相続人の氏名、住所、被相続人との続柄なども記載します。

さて、これを見て一つ気になりませんでしょうか?

そうです、相続人の名前が「並ぶ」形になっています。

つまり、準確定申告は相続人全員でする必要があるということです!

これも大切なポイントですね。

国税庁のホームページにも詳しく載っておりますので、そちらもお伝えしておきます。

国税庁:No.2022 納税者が死亡したときの確定申告(準確定申告)

2.専業主婦の人が亡くなった場合の準確定申告

では次に、専業主婦であったお母様が将来亡くなられたケースでは、準確定申告は必要でしょうか?不要でしょうか?

2-1.準確定申告が不要な人

- 亡くなった方が会社員やアルバイトなど給与所得者で、一つの勤務先から給与を受け取っていただけの場合(原則、勤務先の年末調整で税金が精算されます)

- 亡くなった方が年金受給者で、その年の1月1日から相続開始時までの受給額が400万円以下であり、かつ、年金以外の所得の合計額が20万円以下の場合

今回のご相談では、お母様は公的年金の収入のみですので、1月1日から亡くなった日までの受給額が400万円以下であれば、準確定申告は不要ということになります。

また、準確定申告が不要な人でも下記のようなケースであれば、準確定申告で所得税の還付が受けられる場合もあります。

- 給与や年金による収入のみで、源泉徴収されている所得税がある

- おおよそ10万円超の高額の医療費を支払っていた場合

- 各種控除がある場合(配偶者控除、扶養控除、雑損控除、寄附金控除など)

3.まとめ

亡くなった方の相続税申告をしなければならないことは一般的に知られていますが、準確定申告は忘れられがちとなっています。

相続税申告と準確定申告はセットで覚えておきましょう。

準確定申告により確定した納付額または還付額は相続税申告へも影響してきますので、相続発生にかかわらず、事前に専門家に相談し対策しておくことをおすすめします。

■■■■■■ まとめ ■■■■■■

- 年の中途で亡くなった場合、相続人が代わりに4か月以内に申告する必要がある

- 年金受給者などは準確定申告が不要な場合もある

- 準確定申告が不要な人でも申告すれば税金が戻ることがある