生前贈与の代表的な方法である暦年贈与と相続時精算課税について詳説!

- 暦年贈与:1年間に贈与された財産に対して税金がかかりますが、1人あたり年間110万円までは非課税

- 相続時精算課税制度:制度を使います!という申告以後、合計2,500万円まで贈与税なしに贈与できる制度

それぞれに細かなルール、留意しておきたいポイントなどがあるため、それらについて総合的に解説します。

生前における相続対策にはさまざまな方法がありますが、相続税の対策として代表的な方法が、生前贈与です。

生前贈与とは、生きているうちに財産を他者に引き継ぐ方法のことを言います。

毎年少しずつ贈与して、長い年月をかけて財産を減らしたり、親族など複数人に同時に贈与したりすることで、生前のうちに自身の財産を減らすことができますので、相続税額の引き下げにつながり、大きな節税効果が得られることもよくあります。

本記事では、生前贈与とは何か、また生前贈与を活用すべき人、生前贈与の方法やその注意点についても解説します。

1.生前贈与を活用したほうがいい人

生前贈与の存在は知っているものの、自分もするべきなのか?することによって税金面で逆に不利に働いてしまうことはないか?と悩まれる人もいるのではないでしょうか。

そこで、この章ではまず、どのような人が生前贈与を活用すべきなのかについて、活用するメリットとあわせて4つご紹介していきます。

【生前贈与を活用したほうがいい人】

1‐1.相続税を少しでも抑えたい人にオススメ

相続税は、相続が開始した時にどれだけの財産を持っていたのか、つまり遺産総額によって税額が変わります。

例えば5,000万円の財産額と2億円の財産額では、当然2億円のほうが相続税は高くなります。

つまり、「財産額を減らす=相続税を減らす」ことに繋がりますので、積極的に生前贈与を行い、財産額を減らすことができれば、結果的に相続税を減らせるということになります。

また、生前贈与は文字通り「贈与」であり、「相続」ではありません。

生前贈与をした場合にかかる税金は「贈与税」です。

贈与税に関しては、贈与を受けた人(財産をもらった人)1人につき、年間で110万円までの金額については贈与税がかからない仕組みになっています。(後述する「3章|暦年課税制度」です)

この制度を上手に利用して、子や孫など財産を渡したい人へ財産を移していくことができれば、贈与税もかからず、そして結果的に相続税の節税にも繋がります。

相続開始時点(死亡時点)の遺産総額をいかに減らすかがポイントになりますので、生前贈与をする場合には、贈与を始める時期が早ければ早いほど節税効果が見込めることになります。

1‐2.特定の人に財産を渡したい人にオススメ

相続では財産を渡せない人に、自身の財産を渡したいときは、生前贈与を活用しましょう。

相続の場合、亡くなった人の相続人が財産を相続することになりますので、遺言がない限り相続人「以外の人」に財産を渡すことができません。

(義理の息子や娘、孫、そして内縁の配偶者といった人とどれほど親しかったとしても、相続権がないために財産を1円ももらうことはできません。)

民法が改正されたことによって、一定の要件を満たせば特別寄与料(※ここでは詳しい内容は割愛します)の請求ができるようになりましたが、やはり、相続人以外の人が財産を請求することは心理的に負担になることでしょう。

特別の寄与について、詳しくはこちらをご覧ください。

ですが、生前贈与であれば、財産を渡す相手を自由に決めることができます。(財産を渡す相手が相続人かどうかは関係ないのです)

1‐3.収益不動産を持っている人にオススメ

収益不動産とは、家賃収入等の一定の収益がある不動産のことです。

収益不動産を持っている人は、その不動産から発生する現金や預金が貯まりやすい傾向にありますので、生前贈与を検討しましょう。

現金や預金をコツコツ贈与するよりも、長い目で見たときに、その現金や預金を生み出す源泉である収益不動産そのものを贈与するほうが有利になる場合があります。

ただし、収益不動産を渡してしまうと収益源がなくなり、将来の資金計画に影響があるケースもあるため、いつそれを渡したほうが良いのかをしっかり検討してから行うようにしましょう。

1‐4.将来的に価値が上がりそうな資産を持っている人にオススメ

将来的に価値が上がりそうな資産(土地や株式など)を持っている人は、生前贈与を検討しましょう。

この場合、低い価額のうちに贈与することで、税金負担額を減らすことができるからです。

(生前贈与や相続の場合は、「贈与をした時」「亡くなった時」の価額で税金が計算されます。)

例えば、今の評価で100万円のものが、将来的に1,000万円になるとすれば、100万円の時点で贈与しておいたほうが贈与税もかからずに渡すことができますよね。

逆に、将来的に価値が下がりそうな資産の場合、高い価格の時点で渡してしまうと損をする可能性がありますので、十分に検討するようにしましょう。

2.生前贈与をする代表的な2つの方法

生前贈与の代表的な方法は2つあります。

1つは「暦年贈与」と呼ばれるもので、財産を贈与してもらったときに、特に手続きをしなければ必然的に「暦年贈与」として贈与税が課税されることになります。

(1-1章|相続税を少しでも抑えたい人にオススメでご紹介したように、「ひとり年間110万円までの贈与」であれば非課税になるのは、この「暦年贈与」に設けられた非課税枠のことです。)

そして、もうひとつの方法が「相続時精算課税」と呼ばれる制度です。

これは、あらかじめ所定の手続きをすることで活用できる制度で、手続き以降の贈与についてはこの制度で贈与税の計算をすることになります。

暦年贈与にはメリットもデメリットもありますので、生前贈与による相続対策を行う場合は、相続時精算課税制度も理解した上で、選択することが大切です。

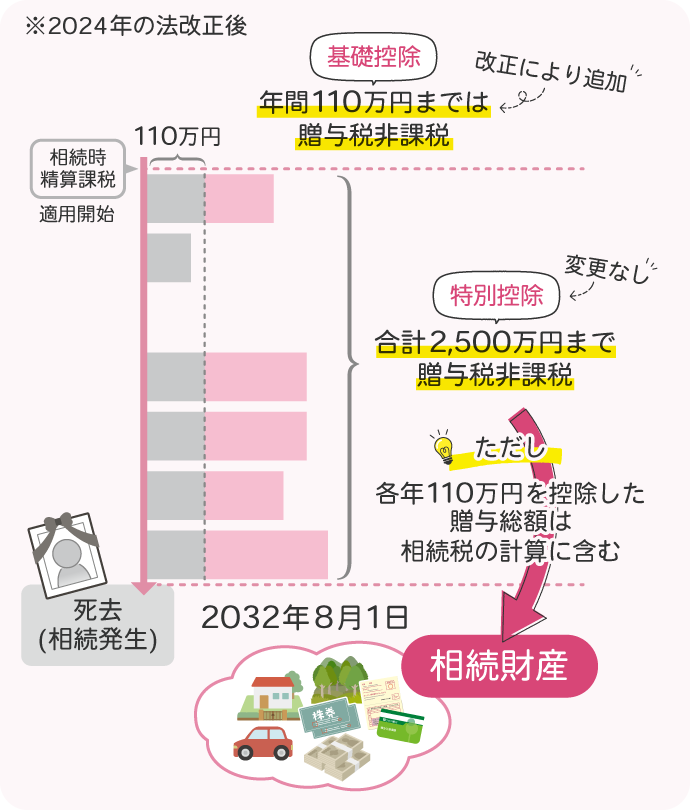

税制改正により、2024年度から以下のような変更がありました。

- 暦年贈与:相続財産への加算期間が3年から7年に延長

- 相続時精算課税制度:新たに「年110万円の基礎控除」の枠が追加

それぞれ大きく改正がありましたので、改正内容についても触れていきたいと思います。

【生前贈与を考えるうえでのポイント】

贈与時にかかる「贈与税」において、非課税にする制度を2つご紹介していきます。

ただし、贈与した人(贈与者)が亡くなって相続が発生したときに、相続税の計算に含む必要のある贈与財産がある場合があります。

これから「贈与税非課税枠」のお話をしますが、相続税とも関係しますので、その点を踏まえてお読みいただければと思います。

3.【方法その1】暦年贈与を理解する

そもそも贈与税は、財産をもらった人に申告・納税の義務があります。

そして暦年課税制度は、1人の人が毎年1月1日から12月31日までの1年間の間にもらった財産に対して税金がかかる制度のことをいいます。

要は、1年間に贈与として受け取った財産についてかかる税金ということです。

ただし、そのもらった財産の価額から、基礎控除の「110万円」を控除することができますので、110万円を超える金額に対して贈与税がかかることになります。

例えば1年間のうちに300万円の贈与を受けた場合、300-110=190万円に対して贈与税がかかるということです。

| 暦年贈与の特徴 | |

| 課税対象期間 | 1年間(1月1日~12月31日) |

| 非課税枠(基礎控除) | 110万円 |

| 税率 | 10~55% ※受贈者が成人かつ、両親や祖父母などの直系尊属からの贈与の場合は「特例税率」で計算します。 |

※その年に基礎控除を超える贈与がある場合は、贈与を受けた年の翌年2月1日~3月15日までに贈与税の確定申告書を提出する必要があります。

3-1.注意したい「持ち戻し」について

生前贈与を行うことにより節税効果が見込まれるため、例えば、

「お父さんが余命宣告をされた!

相続税を少しでも減らすために急いで贈与しよう!」

といったように、節税のために相続前の駆け込み対策を考える方も少なくないでしょう。

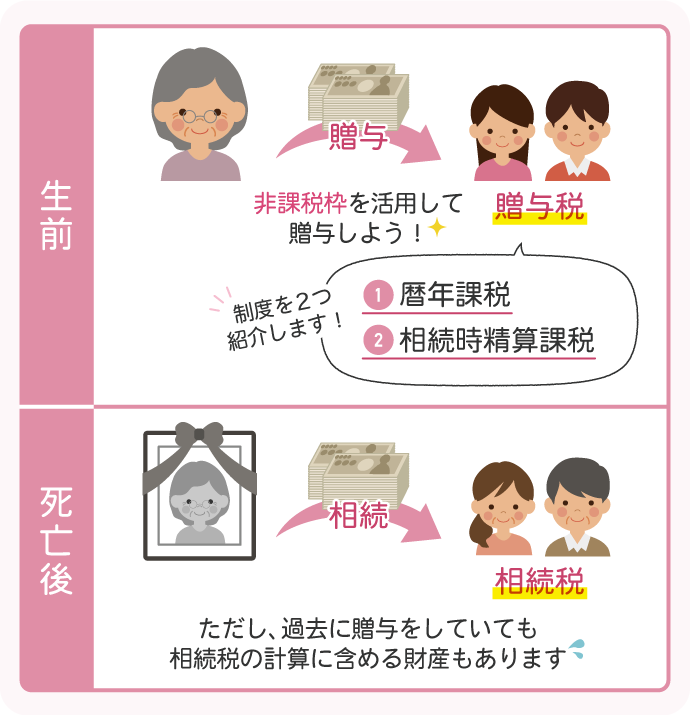

ですが、こういった駆け込み対策ができないように、暦年課税制度で贈与をする場合、死亡日前3年以内に贈与した財産は、(基礎控除以下かどうかに関わらず)相続が発生した際、相続財産に持ち戻した上で相続税を計算するといいうルールが定められています。

(※2024年、法改正により「3年」が「7年」に延長されています。詳しくは次項目の3-2章|2024年の税制改正についてをご覧ください。)

例えば、2023年8月1日に父が亡くなった場合、亡くなった日の前3年間(2020年8月1日から2023年7月31日まで)に父から贈与された財産をすべて相続財産とみなし、相続税の税額の計算に含むというのがこのルールです。

※二重課税にならないように、支払った贈与税は相続税の納税額から控除されます。

ただし、この持ち戻しのルールの適用を受ける人は相続人になる人に限定されていますので、相続人に該当しない孫(代襲相続を除く)などには、このルールは適用されません。

よく孫への生前贈与が節税対策に効果的と言われるのは、この持ち戻しルールの適用がないためです。

※例外として、下記に該当するような場合は、相続人ではない孫でも相続税の対象となり、持ち戻しの適用となることがありますのでご注意ください。

- 孫に財産を残す旨の遺言がある場合

- 孫が受取人となっている生命保険がある場合

3-2.2024年の税制改正について

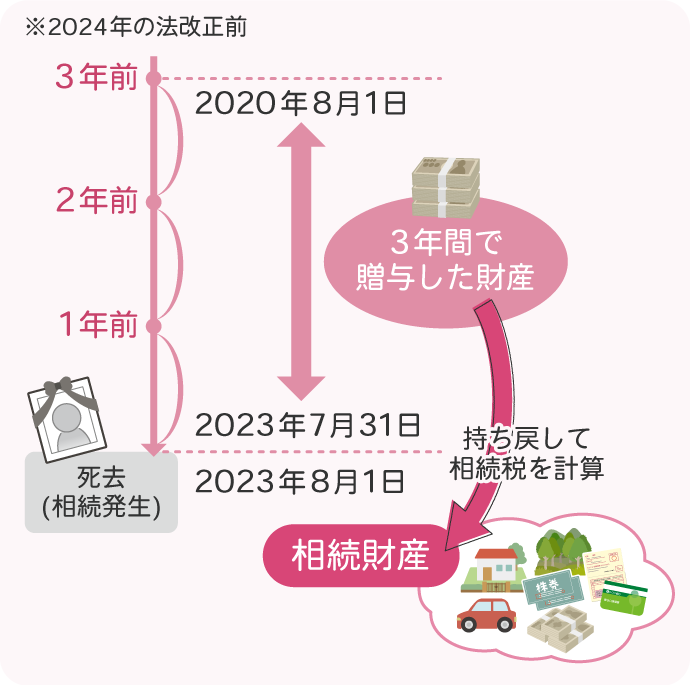

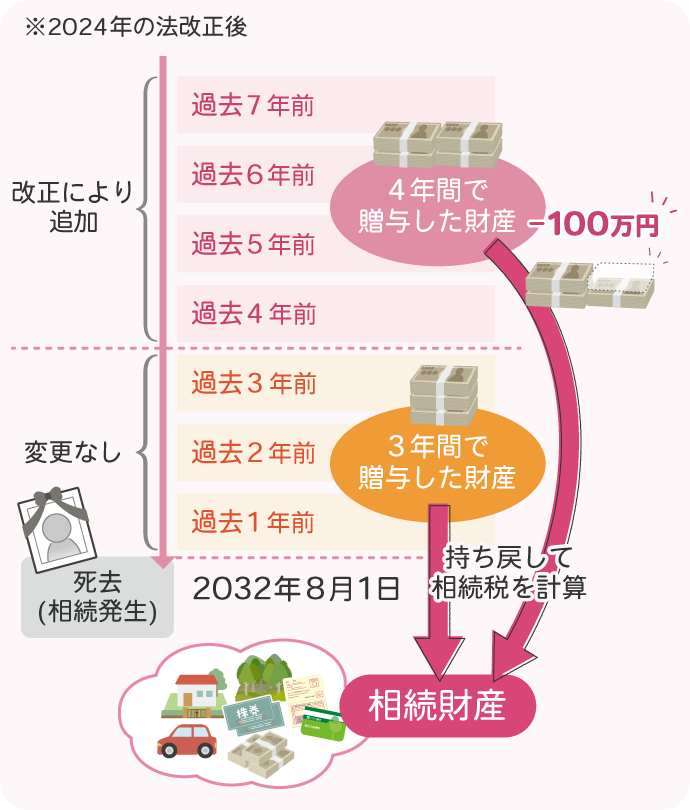

先にもお伝えしたように、税制改正により、持ち戻しの死亡日前「3年以内」という部分が、2024年1月1日以降に行う贈与については「7年以内」に延長されました。

ただし、死亡日前「3年以内」に贈与された財産については、これまでの扱いと同様で基礎控除以下かどうかに関わらず財産が全額持ち戻されますが、それより前の4年間に贈与された財産については、財産の全体から100万円を差し引いた金額を持ち戻して計算することとなります。

※2024年1月1日以降に行う贈与が改正の対象になるため、改正期間前の過去の贈与にまで遡って7年になるわけではありません。

7年間の加算期間に完全に移行されるのは、2031年1月1日以降に発生する相続からとなります。

4.【方法その2】相続時精算課税を理解する

相続時精算課税制度とは、簡単に言うと2,500万円まで贈与税なしに一括で贈与できる制度で、土地や不動産を贈与する際に効果的です。

一見すると暦年課税制度との違いがわかりにくいのですが、この「相続時精算課税」の適用を申告すると、その申告”以後”は、計2,500万円までは贈与税がかからず贈与することができます。

2,500万円は合計金額なので、1回の贈与額が100万円でも200万円でも1,000万円でも、合計額が2,500万円以下であれば贈与税はかかりません。

「そんなお得な方法があるなら、毎年の110万円までの贈与(暦年課税での非課税枠内)なんて面倒なことをしなくても良いのでは?」と思われるかもしれませんね。

ですが、暦年贈与との違いとして重要なポイントが2つあります。

1つ目。暦年贈与では、財産をあげる人(贈与者)、財産をもらう人(受贈者)に、制限はありませんでした。

(年間110万円の非課税枠を超えた時の税率が異なります)

しかし、この相続時精算課税の適用を受けることができるのは、

- 贈与者:60歳以上の直系尊属(父母や祖父母など)

- 受贈者:成人(18歳以上)、かつ贈与者の直系卑属(子や孫など)

に限ります。

2つ目としては、この「相続時精算課税」制度、贈与税に関しては非課税ですが、相続税に関しては異なります。

どういうことかというと、贈与者が亡くなって相続が開始したときに、「相続時精算課税」の適用を受けた財産については「相続した財産」とみなし、相続財産に含めて相続税の計算をすることになるのです。

(この場合、贈与財産の価格は贈与時点での価格になります。)

また、相続時精算課税制度を活用して申告をすると、それ以降(~贈与者の死亡時まで)のすべての贈与に対して、相続時精算課税が適用される(暦年贈与には戻れない)ことになるため、相続時精算課税制度での生前贈与を検討する際は慎重な判断が必要となります。

| 相続時精算課税の特徴 | |

| 課税対象期間 | 申告後~贈与者が亡くなるまでの期間 |

| 非課税枠 | 2,500万円(※1) |

| 税率 | 一律20%(2,500万円を超えた贈与に対して) |

| 贈与者の要件 | 60歳以上の直系尊属(父母や祖父母など) |

| 受贈者の要件 | 成人かつ贈与者の直系卑属(子や孫など) |

※相続時精算課税の適用を受けるためには、贈与を受けた年の翌年2月1日~3月15日までに贈与税の確定申告書を提出する必要があります。

4-1.2024年の税制改正について

相続時精算課税制度についても、暦年課税制度同様大きな改正がありました。

今までは相続時精算課税制度で贈与されたすべての財産に対して2,500万円の特別控除額が設けられていましたが、2024年1月1日以降に行う贈与については、2,500万円の控除に、新たに「年110万円」の基礎控除が追加されました。

2,500万円までの贈与については、「相続した財産」とみなし、相続財産に含めて計算するというお話をしましたが、この新たに追加された「年110万円」の基礎控除については、相続財産に含めないため相続税がかからないという点が大きな特徴になります。

5.生前贈与をする場合の注意点

ここまで生前贈与を活用したほうがいい人、メリット等をお話してきましたが、よく検討した上で活用しないと、相続税より贈与税のほうが割高になったり、思わぬ点で損をしてしまったりすることがあります。

そこでこの章では、生前贈与をするにあたって注意すべき点を、4つ紹介していきたいと思います。

【生前贈与をする場合の注意点】

5‐1.贈与税が、相続税より割高になる場合がある

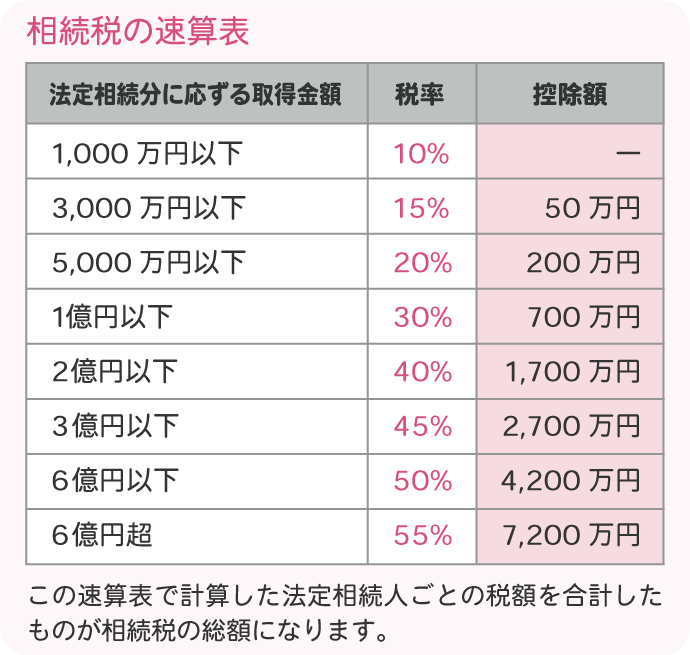

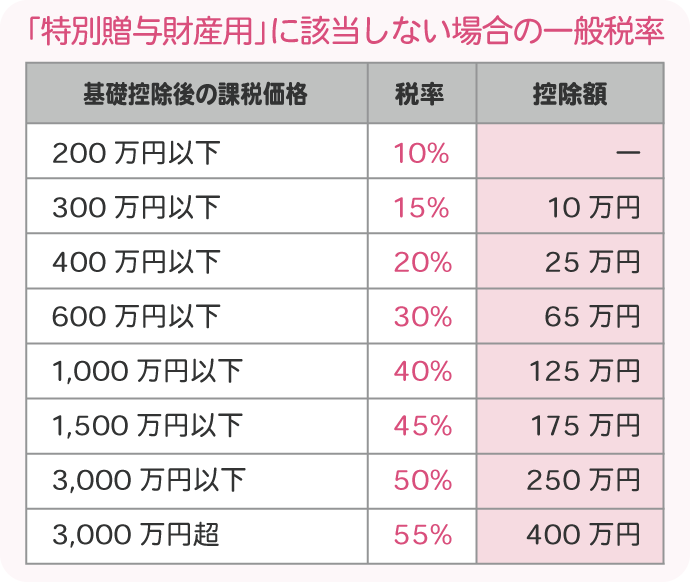

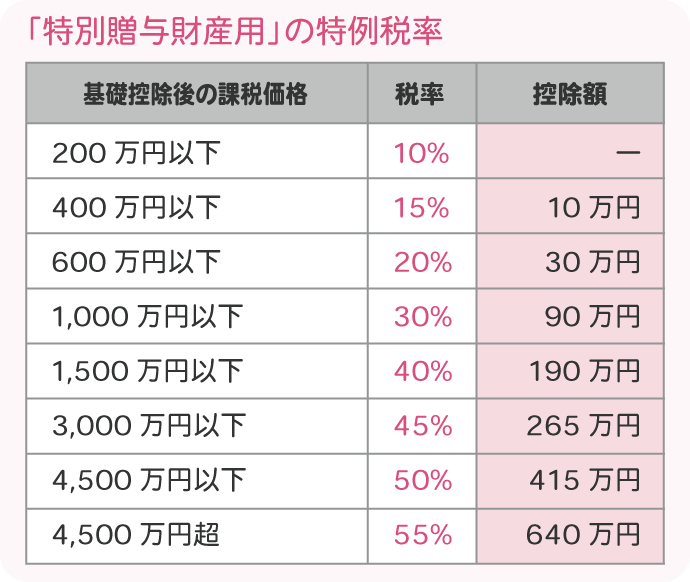

相続税、贈与税ともに、対象となる財産の金額が大きいほど税率が高くなっていく、累進課税とよばれる方法により税金が計算されます。

ですが、下記の表で相続税と贈与税の「税率」を比較してみても分かるように、同じ財産の価額でも、相続税に比べて贈与税のほうが税率が高くなるような構造になっており、基本的に贈与税の方が割高になってしまう傾向にあります。

▼相続税の速算表

※基礎控除を超えた分に税率がかかるのではなく、「法定相続分に応ずる取得金額」にかかる税率です。こちらの記事もあわせご参照ください。

- 財務省HP|「相続税」と「贈与税」を知ろう

- 下記サイト内記事

▼贈与税の速算表

【「特例贈与財産用」に該当しない場合の一般税率】

【「特例贈与財産用」の特例税率】

※国税庁のHP(No.4408 贈与税の計算と税率(暦年課税))

※特例贈与に該当するのは、祖父から孫への贈与、父から子への贈与など、

- だれから:直系尊属(父母や祖父母など)から

- だれへの:贈与を受けた年の1月1日において18歳(注)以上の者へ

の贈与に限ります。

(注)令和4年3月31日以前の贈与については「20歳」となります。

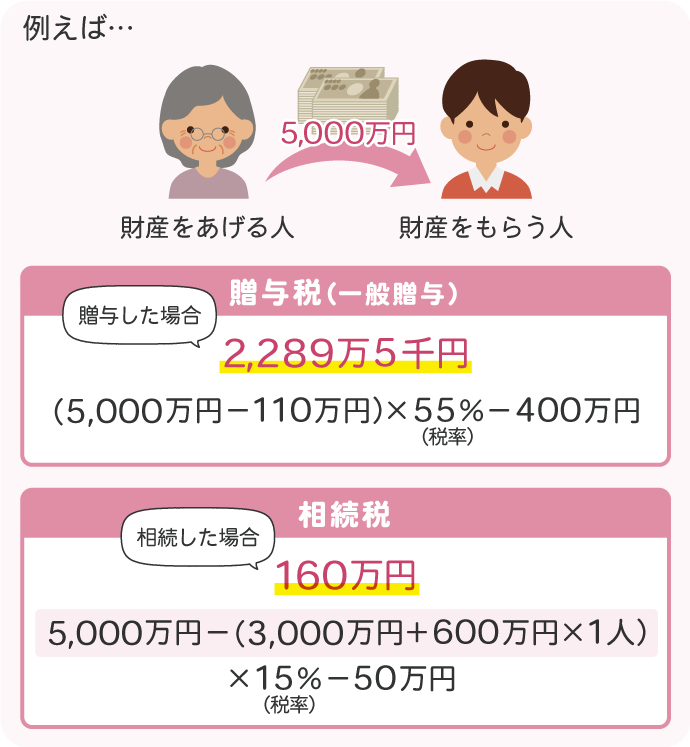

- 5,000万円の財産

- 法定相続人が1人

の場合で考えてみましょう。

同じ5,000万円を、贈与した場合と相続した場合を比較したものが上図です。

ただ、相続税は全財産に対して一括で計算されるのに対して、贈与税は贈与する財産を自由に選択し、少しずつ渡すことが可能ですので、贈与する金額によっては相続を待つより税金が抑えられることももちろん多くあります。

つまり、将来の相続税を予測しながら、上手く贈与する財産を検討することが重要となるのです。

※相続税率、贈与税率、一般贈与及び特例贈与については下記をご参考ください。

5‐2.「名義預金」とみなされる場合がある

名義預金とは、例えば「孫名義の口座に、祖父がお金を貯めていた」のように、口座の名義人とお金の出どころが違う預金のことを言います。

※名義預金について、詳しくはこちらをご参照ください。

この名義預金は、相続税の計算に含めるものです。

(相続税の計算に含める認識がない人が多く、「税務調査で指摘された」という声もよく聞きます)

「どういうものが名義預金とみなされるのか?」については、先の記事でご紹介していますので、ご参照ください。

逆に、「名義預金」とみなされないためには、預金にお金を入れる側も、名義人としてお金を受け取る側も、双方がしっかりと「贈与」であることを認識しておきましょう。

5‐3.定期贈与とみなされないようにする

定期贈与とは、毎年一定の金額を贈与することが決まっている贈与のことです。

例えば、1,100万円を10年間にわたって年間110万円ずつ贈与していた場合、贈与を始めた年に、1,100万円の贈与があったとみなされる場合があります。

定期贈与とみなされないためには、

- 贈与の都度(毎年)、贈与契約書を作成し、定期贈与ではない形跡を残す

などの対策をするようにしましょう。

※贈与契約書の作成にあたり「10年間、毎年110万円を贈与する」といった定期贈与と読めるような記載を避けるよう注意することも大切です。

5‐4.生前贈与した財産も遺留分の対象となる

遺留分とは、遺言書の存在などによって相続することができなかった場合でも、一定の相続人であれば請求することで最低限受け取ることができる相続分のことを言います。

自分の遺留分を侵害された相続人は、侵害した人に対して遺留分に相当する金額(遺留分相当額)を請求することができます。

(相続人であればだれでも請求できるわけではなく、請求できる人や請求できる期間が法律で定められています。)

※遺留分の詳しい内容については下記をご参考ください。

遺留分相当額には、相続財産の総額が含まれるのはもちろん、生前に贈与した財産も対象となります。

「生前に贈与した財産」には、相続人に贈与した財産だけでなく、相続人に該当しない人(孫や他人など)に贈与した財産も含まれます。

例えば生前に、

- 特定の相続人のみに、高額な贈与を行っていたり

- 相続人に該当しない他人に、高額な贈与を行っていたり

すると、いざ相続が発生した際に遺留分でトラブルに発展してしまうこともあるため、よく検討してから贈与を行いましょう。

5-5.【共通】リスクを避けるためにできる対策

これまでお伝えしたようなリスクをふまえて、せっかくの生前贈与が

- 名義預金とみなされないために

- 定期贈与とみなされないために

できることは、以下です。

(1)双方が生前贈与と認識していることの証として、必ず贈与契約書を作成し、贈与があったことの形跡を残すこと

さらに念押しで、作成した贈与契約書に公証人役場で確定日付をもらうなどしておくとなおよいでしょう。

確定日付があることで、この贈与契約書が確定日付の時点では確実にあった(後付けで作成したものではない)ことが証明できます。

また未成年者への贈与の場合には、未成年者本人とあわせて未成年者の法定代理人(通常の場合は親)も、贈与契約書に署名押印しておくようにしましょう。

(2)現金の贈与の場合には、銀行振込をして贈与の記録を残すこと

(3)(名義預金とみなされないように)

預金の名義人(お金を受け取る側)が、その預金の通帳や印鑑、キャッシュカードを管理し、預金の名義人が自分のお金として使える状況にしておくこと

(4)(定期贈与とみなされないように)

(1)の贈与契約書を、贈与の都度(毎年)作成すること

贈与契約書の作成の際には、「10年間、毎年110万円を贈与する」といった定期贈与と読めるような記載をしないように注意しましょう。

生前贈与をする際は、これらのことに気を付けるようにしましょう。

6.まとめ

生前贈与とは、生前のうちに自身の財産を引き継ぐ方法を言います。

この記事では、主に活用すべき人として、

を紹介しました。

暦年贈与、相続時精算課税贈与をうまく活用することができれば大きな節税も期待できる生前贈与ですが、相続税より割高になるなどして、せっかくの生前対策でより税金がかかった!ということになってしまっては意味がありません。

あらかじめ相続税額のシミュレーションを行った上で贈与財産を決定する等、贈与前にあらゆるリスクを検討することが大切になってきます。

自分が生前贈与すべきか分からない、生前贈与による相続対策を行いたいがどのような方法、タイミングで行っていいのか悩んでいるという方は、ぜひ当センターにお気軽にご相談ください。

生前対策に強い税理士がお力になります。